Wenn man bei Google die Frage „Ist eine Rürup-Rente sinnvoll?“ eingibt, erhält man zahlreiche unterschiedliche Meinungen und Ergebnisse. Es scheint bei der Beantwortung der Frage oftmals zwei extreme Seiten zu geben.

Die Botschaft der Versicherer ist dabei eindeutig ein „Ja“, während Verbraucherzentralen eher differenzierterer Meinungen sind.

Unsere Meinung wird dir bei einer pauschalen Entscheidungsfindung leider auch nicht weiterhelfen, denn: „Es kommt darauf an“.

Wir möchten bei der Beantwortung der Frage, ob eine Rürup-Rente (auch ETF Basis-Rente genannt) sinnvoll ist, ein wenig anders an die Sache herangehen. Dazu zeigen wir dir ein konkretes Fallbeispiel mit Zahlen und eine etwas unkonventionelle Herangehensweise an die Thematik. Dadurch erfährst du, worauf du beim Thema Rürup-Rente unbedingt achten solltest, welche Vorteile sich aus unserem Beratungsansatz ergeben und wie du die beste Konstellation für deine Altersvorsorge für dich herausarbeiten kannst. Am Ende kannst du selbst entscheiden, ob eine Rürup-Rente für dich sinnvoll ist oder nicht.

1. Rürup-Rente: Vorteile und Nachteile im Überblick

In diesem Artikel möchten wir die Vor- und Nachteile der Rürup-Rente nur kurz anschneiden und dafür die folgende Übersicht nutzen:

Die Vor- und Nachteile der Rürup-Rente sind keineswegs allgemeingültig, sondern von uns entsprechend der typischen Nutzung und Anwendung dieser Vorsorgeform interpretiert worden.

Ein Beispiel dafür ist der Punkt:

„Geringere Flexibilität“: Vorzeitige Entnahmen aus der Rürup-Rente sind nicht möglich, da das angesparte Kapital zwingend als lebenslange Rente im Alter ausgezahlt wird und eine Kapitalentnahme somit ausgeschlossen bleibt.“

Dieser Punkt wurde von uns als Nachteil interpretiert. Für manche stellt genau dieser Aspekt jedoch einen Vorteil dar. Die dahinterstehende Überlegung ist, dass die fehlende Möglichkeit, Kapital vorzeitig zu entnehmen, das Guthaben tatsächlich für die Altersvorsorge sichert. Ohne diese Einschränkung könnte das Kapital bereits vor Renteneintritt verbraucht oder für andere Zwecke verwendet werden. Die Rürup-Rente schützt somit aktiv vor der Versuchung, auf das angesparte Vermögen zurückzugreifen, und stellt sicher, dass es wirklich für die Altersvorsorge zur Verfügung steht.

Dieses Beispiel verdeutlicht, dass es keinen allgemeingültigen Konsens bei der Bewertung der Rürup-Rente gibt. Ob ein Merkmal als Vorteil oder Nachteil gesehen wird, hängt stark von den persönlichen Prioritäten und der individuellen finanziellen Planung ab.

2. Fallbeispiel Rürup-Rente

Wie könnte man besser herausfinden, ob eine Rürup-Rente für jemanden sinnvoll ist oder nicht, als anhand eines konkreten Fallbeispiels? Daher nehmen wir dich mit auf den Entscheidungs- und Beratungsprozess einer Anfrage eines Kunden, die uns Mitte 2024 erreicht hat.

Ausgangsszenario: Unser Kunde ist 1985 geboren, seit mehreren Jahren erfolgreich selbstständig und hat sich von der gesetzlichen Rentenversicherungspflicht befreien lassen. Nach intensiver Recherche und sorgfältiger Abwägung seiner finanziellen Optionen entschied er sich, in den kommenden 28 Jahren in eine Rürup-Rentenversicherung zu investieren. Die Rürup-Rente soll während der 28 Jahre der Ansparphase in ETFs investieren, um von deren langfristigem Wachstumspotenzial zu profitieren.

Mit einem jährlichen Beitrag von 14.400 € (1.200 € monatlich) möchte er seine Altersvorsorge ab dem 67. Lebensjahr gezielt ausbauen und sich eine solide finanzielle Basis für den Ruhestand sichern.

Nun kommt ein sehr spannender Aspekt, den sich unser Kunde überlegt hat, um sowohl in der Ansparphase als auch in der Rentenphase flexibel zu bleiben. Wie wir aus der Übersicht der Vor- und Nachteile gesehen haben, ist eine Rürup-Rentenversicherung zwar steuerlich absetzbar, bietet jedoch auf der anderen Seite keine Option, Kapital aus dem Vertrag zu entnehmen.

Da die jährlichen Beiträge in Höhe von 14.400 € (1.200 € pro Monat) zur Rürup-Rente steuerlich absetzbar sind, erhält unser Interessent jährlich eine Steuererstattung. Aufgrund seines Spitzensteuersatzes von 42 % würde er bei einer jährlichen Einzahlung von 14.400 € etwa 6.048 € an Steuererstattungen erhalten.

Diese Erstattung möchte er ebenfalls für seine Altersvorsorge nutzen und nicht „verkonsumieren“. Der Betrag soll jedoch nicht wieder in die Rürup-Rente fließen, sondern in einen separates ETF-Depot, welches unabhängig von der Rürup-Rente läuft.

Demnach wird neben der Rürup-Rentenversicherung, welche in ETFs investiert, ein separates Depot geführt, das ebenfalls in ETFs investiert. Die Idee dahinter ist, dass sich unser Kunde durch den separaten ETF-Sparplan, der durch die Steuererstattungen gespeist wird, ein hohes Maß an Flexibilität sichert. Ein ETF-Depot bietet zwar keinen steuerlichen Vorteil während der Ansparphase und sichert im Rentenalter keine lebenslange Rentenzahlung, dafür bietet es jedoch eine hohe Flexibilität und Unabhängigkeit. Das Kapital ist frei verfügbar, was bedeutet, dass Entnahmen jederzeit möglich sind und das Depot sogar vollständig aufgelöst werden kann, falls dies gewünscht ist.

Das Vorhaben unseres Kunden haben wir in der folgenden Übersicht noch einmal festgehalten:

3. Anforderungen an die Rürup-Rentenversicherung

Da sich unser Kunde bereits im Vorfeld intensiv über die wichtigsten Merkmale einer Rürup-Rente informiert hat, konnten die Parameter schnell ausgearbeitet werden.

Auch wenn man der Meinung sein könnte, dass kein großer Unterschied zwischen den einzelnen Versicherungsanbietern und deren Produktleistungen im Bereich der Rürup-Rente besteht, wird man bei genauerer Betrachtung oftmals eines Besseren belehrt. Besonders die unterschiedlichen Kostenarten der Versicherungen sorgen dafür, dass es signifikante Unterschiede bei der Ablaufleistung gibt. Eine Entscheidung anhand der Effektivkosten einer Basisrente zu treffen, ist hier deutlich zu kurz gedacht. Im Artikel „Effektivkosten bei Rentenversicherungen“ sind wir auch auf das Thema eingegangen.

Mit Hilfe unserer finanzmathematischen Analyse, auf die wir im Weiteren noch eingehen werden, haben wir verschiedene Anbieter miteinander verglichen und dabei neben den Kosten auch das Thema Rentenfaktor berücksichtigt. Unser Interessent legt bei der Wahl der entsprechenden Rürup-Rente großen Wert auf eine geringe Kostenstruktur und gleichzeitig auf einen hohen Rentenfaktor. Dadurch ist tendenziell gegeben, dass die spätere monatliche lebenslange Rente ab dem 67. Lebensjahr deutlich höher ist als bei vergleichsweise teureren Anbietern oder Anbietern mit geringeren garantierten Rentenfaktoren.

Hinweis: Der garantierte Rentenfaktor ist nur eine Methode, die spätere lebenslange Rente zu ermitteln, die sich aus dem Vertrag der Rürup-Rente ergibt. Teilweise erhalten wir auch Anfragen von Interessenten, die in der Rentenphase weiterhin Chancen nutzen wollen und beispielsweise eine fondsbasierte Rentenzahlung forcieren möchten. Dieses Vorgehen wollte unser Kunde jedoch nicht nutzen. Ihm war es wichtig, dass er in der Ansparphase in ETFs investiert, ab seinem Rentenalter jedoch etwas „konservativer“ aufgestellt ist.

Als letzter Punkt war ihm eine hohe Flexibilität hinsichtlich der monatlichen Besparung wichtig. Die 1.200 €, die er monatlich investieren möchte, sollten in Zukunft die Möglichkeit bieten, erhöht oder reduziert zu werden. In guten Wirtschaftsphasen möchte er gerne die monatliche Besparung erhöhen oder Sonderzahlungen leisten; in schwächeren Phasen besteht der Wunsch, die Beiträge zu reduzieren. Zudem, das konnte er nicht ausschließen, kann ein Wechsel der ETFs im Rahmen der Rürup-Rente für ihn nicht unwahrscheinlich sein. Daher sollte auch hier Flexibilität geboten sein.

Zusätzlich, da bei der Rürup-Rente oftmals ein Vertrag über Dekaden geschlossen wird und das Kapital daher nicht als Einmalsumme ausgezahlt werden kann, sollte es sich bei dem Anbieter um einen namhaften Versicherer mit einer gewissen Historie handeln. Dadurch soll sichergestellt werden, dass auch in der Auszahlungsphase eine gewisse Überschussbeteiligung erfolgt.

Auch diese Anforderungen an die Rürup-Rente haben wir dir zur besseren Übersicht in der folgenden Tabelle zusammengefasst:

4. Auswertung der Rürup-Rentenversicherung

Gleich zu Beginn möchten wir auf einen Punkt hinweisen, der uns häufiger auffällt.

Einige Interessenten versuchen, nur anhand der angegebenen Werte in den Versicherungspolicen unterschiedliche Anbieter miteinander zu vergleichen. Dies gelingt jedoch nur in sehr seltenen Fällen und geht oftmals mit teuren Fehlentscheidungen einher. Der Grund liegt darin, dass die ausgewiesenen Werte, wie die „Ablaufleistung zum 67. Lebensjahr“ oder die „monatliche Rente ab dem 67. Lebensjahr“, in den Versicherungspolicen keiner einheitlichen Berechnungsgrundlage unterliegen. Somit kann es vorkommen, dass bei recht teuren Versicherern mehr Rente herauskommt als bei preiswerten Anbietern.

Der Missstand ist damit zu begründen, dass bei den ausgewiesenen Werten teilweise vor Kosten der Fondsanlage gerechnet wird, unterschiedliche prozentuale Hochrechnungsmethoden Anwendung finden oder mit nicht garantierten Überschüssen kalkuliert wird. Diese Gemengelage an unterschiedlichen Kalkulationsgrundlagen sorgt dafür, dass man im schlimmsten Fall Fehlentscheidungen trifft, die langfristig gesehen sehr teuer werden können.

Um diese Entscheidungsfehler zu vermeiden, bedienen wir uns unserer finanzmathematischen Analyse. Mit Hilfe dieses Tools können wir die exakten Kosten der jeweiligen Rürup-Rentenversicherung ermitteln und aufzeigen, welchen Einfluss diese auf eine festgelegte Wertentwicklung der ETFs haben. Das ermöglicht es, jeweils ein individuelles Szenario genau abzubilden und hilft ungemein als Entscheidungsgrundlage.

Da je nach monatlicher Besparung, Laufzeit der Versicherung sowie potenzieller Sonderzahlungen mal die Versicherung A und mal die Versicherung B stärker oder schwächer sein können, ist es auch für uns oftmals eine kleine „Überraschung“, welcher Anbieter anhand der finanzmathematischen Analyse stärker oder schwächer ist.

Im Folgenden stellen wir dir einen etwas reduzierten Ausschnitt des Ergebnisses unserer Analyse zur Verfügung.

Hieraus geht hervor, welche Beiträge unser Kunde über die Laufzeit von 28 Jahren in die Rürup-Rente einzahlt (403.200 €). Gewählt wurde eine ETF-Konstellation mit jährlichen Kosten von 0,20 %. Neben den ETF-Kosten haben wir einen Versicherer ausgewählt, der eine vergleichsweise geringe Kostenstruktur aufweist.

Die Effektivkosten belaufen sich hier, inkl. der ETF-Kosten, auf nur 0,474 % pro Jahr, was als vergleichsweise sehr gering bezeichnet werden kann.

Diese Effektivkosten basieren auf einer angenommenen Wertentwicklung der ETFs von 6 % pro Jahr vor Kosten. Bei einer Wertentwicklung der ETFs von 6 % pro Jahr nach Kosten ergibt sich so ein Effektivzins von 5,523 % pro Jahr, was im Marktvergleich der Rürup-Rente als äußerst leistungsstark bewertet werden kann. Solche Werte werden in der Regel nur durch preisgünstige Honorartarife erreicht.

Das potenzielle Endkapital ist in der Analyse ebenfalls angegeben und würde bei den angenommenen Parametern nach 28 Jahren bei 964.170,68 € liegen.

Wie bereits mehrfach betont, kann aus einer Rürup-Rente kein Kapital entnommen werden, weder während der Ansparphase, noch in der Rentenphase. Daher stellt sich die Frage, wie hoch die monatliche Rente ausfällt, wenn das Kapital zum 67. Lebensjahr erreicht wird. Da bei einer ETF-basierten Rürup-Rente keine Garantien gegeben werden und man auf die Wertentwicklung der ETFs setzt, kann nur eine weitere Komponente zur potenziellen Ermittlung herangezogen werden: der sogenannte garantierte Rentenfaktor.

Der garantierte Rentenfaktor ist eine Art Umrechnungsschlüssel für die lebenslange Rentenzahlung.

Wichtig: Jede Versicherung bietet unterschiedliche Rentenfaktoren an. Sich nur auf einen möglichst hohen Rentenfaktor zu konzentrieren, greift jedoch zu kurz. Der Fokus sollte bei einer Rürup-Rente sowohl auf geringen Kosten als auch auf einem möglichst hohen Rentenfaktor liegen.

Unser Anbieter stellt einen garantierten Rentenfaktor von 27,33 € je 10.000 € in Aussicht.

Um die lebenslange Rente aus dem Kapital zum 67. Lebensjahr zu ermitteln, wenden wir folgende Berechnung an:

(Policenwert zum Rentenbeginn / 10.000) * Rentenfaktor = lebenslange monatliche Rente

Der Rentenfaktor gibt die monatliche Rente für einen Policenwert von 10.000 € an.

Schauen wir uns erneut die Ergebnisse der Rürup-Rente an und pflegen die Werte zur Ermittlung der lebenslangen Rente in die obige Kalkulation ein.

(964.170,68 € / 10.000) * 27,33 € = 2.635,07 € lebenslange Rente

In der folgenden Tabelle haben wir dir nochmals die wesentlichen Punkte zusammengefasst, damit die Übersicht der Kalkulation erhalten bleibt.

Steuerliche Betrachtung Rürup-Rente:

Im letzten Schritt wollen wir noch die steuerliche Betrachtung in unserem Kundenbeispiel ausführen.

Wichtig: Der potenzielle Steuersatz im Rentenalter ist eine Größe, die im Vorfeld recht schwierig zu ermitteln ist. Tendenziell hat man im Rentenalter einen deutlich niedrigeren Steuersatz als im Erwerbsleben. Aber auch hier kommt es auf deine individuelle Situation an. Solltest du im Rentenalter aufgrund weiterer hoher Einkünfte, die beim zu versteuernden Einkommen hinzugerechnet werden, einen höheren Steuersatz haben, so könnte eine Rürup-Rente eventuell nicht ihre volle „Ertragskraft“ entfalten.

Unser Kunde hat sich bereits frühzeitig aus der gesetzlichen Rentenversicherung befreien lassen, sodass er hier keine hohen Auszahlungswerte erwarten kann. Des Weiteren hat er keine großen Vermögensströme, die seinen Steuersatz im Rentenalter stark beeinflussen könnten. Daher rechnet er im Rentenalter (pessimistisch) mit einem Steuersatz in Höhe von 25%.

Da die von uns ausgewiesene monatliche Rente von 2.635,07 € vor Steuern angegeben ist, müssen wir im Rentenalter diese Auszahlung nach Steuern darstellen, um ein klareres Bild seiner Nettorente zu vermitteln.

Unser Kunde erwartet im Rentenalter eine monatliche Bruttorente von 2.635,07 €. Basierend auf einem angenommenen Steuersatz von 25% ergibt sich folgende Berechnung:

Nun haben wir ein Szenario entwickelt, welches uns die potenzielle lebenslange Nettorente unseres Kunden zur Verfügung stellt. Die Steuererstattung wurde bisher noch nicht berücksichtigt. Der Verwendung dieser Steuererstattung möchten wir uns im folgenden Kapitel widmen.

5. Verwendung der Steuererstattung – ETF-Depot

Wie bereits erwähnt, erhält unser Kunde aufgrund seines Steuersatzes von 42 % im Zuge der Einkommensteuererklärung im darauffolgenden Jahr eine Erstattung in Höhe von ca. 6.048 € pro Jahr. Diese 6.048 € möchte er jedoch nicht verkonsumieren, sondern erneut für seine Altersvorsorge nutzen. Theoretisch könnte er die 6.048 € als Sonderzahlung wieder in die Rürup-Rente einzahlen und dabei im kommenden Jahr erneut von einer Steuererstattung profitieren. Dadurch bleibt er jedoch etwas unflexibel, da er die Sonderzahlung in den Rürup-Vertrag nach der Einzahlung nicht als Kapital entnehmen kann.

Wichtig: Bei Sonderzahlungen sind einige Punkte zu beachten. Viele Anbieter erheben hier hohe Kosten und Gebühren. Auch darauf solltest du achten, wenn du die für dich ideale Rürup-Rente abschließen möchtest. Im Artikel „Einmalzahlungen in die Rürup-Rente“ sind wir ausführlich auf dieses Thema eingegangen.

Schauen wir uns erneut die Anfrage unsers Kunden an, was er mit der Erstattung aus der Rürup-Rente plant.

Dementsprechend sollen die 6.048 € direkt in ein Depot fließen. Unser Interessent hat sich hier für eine kostengünstige Depotvariante entschieden, die sehr geringe Gebühren aufweist. Auch in diesem Fall gehen wir von einer Wertentwicklung der ETFs in Höhe von 6 % pro Jahr aus. Der Einfachheit halber kalkulieren wir hier ebenfalls mit einer Anlagedauer von 28 Jahren, auch wenn die Steuererstattung in der Realität immer erst ein Jahr später eintreffen würde. Die Hochrechnung haben wir ebenfalls mit unserem Analyse-Tool vorgenommen.

Durch die jährliche Steuererstattung von 6.048 € fließen dementsprechend über die 28 Jahre insgesamt 169.344 € Kapital in das ETF-Depot, wie in der obigen Grafik gelb markiert. Durch die Wertentwicklung ergibt sich zum 67. Lebensjahr ein potenzielles Vertragsguthaben in Höhe von 401.718,54 €,welches unserem Kunden dann zusätzlich zur Verfügung stehen würde.

Wichtig: Hier haben wir ohne steuerliche Berücksichtigung kalkuliert. Die sogenannte Vorabpauschale, die sich unteranderem am Basiszins orientiert, haben wir außer Acht gelassen, da dies den Rahmen des Artikels sprengen würde.

Fassen wir auch diesen Punkt zur Übersichtlichkeit in einer kurzen Tabelle zusammen:

6. Auswertung des ETF-Depots

Nun wird es ein wenig komplexer, aber nicht weniger wichtig. Ein ETF-Depot bietet dir ein hohes Maß an Flexibilität. Eine lebenslange Rentenzahlung, wie sie im Fall der Rürup-Rente vorgesehen ist, lässt sich jedoch nicht ganz so einfach umsetzen. Ein ETF-Depot sichert dir nämlich nicht das sogenannte „Langlebigkeitsrisiko“ ab. Hier ist ein gewisses Maß an Planung erforderlich. Wenn du diesen Schritt eigenständig gehen möchtest, musst du kalkulieren, wie lange das angesparte Kapital für dich ausreichen soll, wie viel du über die Jahre im Rentenalter entnimmst und wie du dein Geld ab Rentenbeginn weiterhin investierst.

Diese Punkte werden oft außer Acht gelassen, sind jedoch für eine solide Altersvorsorgeplanung unerlässlich. Das ist auch der Grund, weshalb wir im Bereich des Vermögensaufbaus und der Altersvorsorgeplanung zunehmend Anfragen von bereits belesenen Personen erhalten, die sich aufgrund der Komplexität an uns wenden.

Zurück zu unserem Fallbeispiel: Unser Kunde möchte sein ETF-Depot offensiver gestalten und auch ab dem 67. Lebensjahr weiterhin in Aktien-ETFs investiert bleiben. Dieses „Risiko“ ist er bereit einzugehen, da er mit der Rürup-Rentenversicherung bereits eine sicherere Basis gewählt hat, die ihm monatliche Rentenzahlungen ohne Schwankungen garantiert.

Um im Vorfeld ungefähr zu ergründen, wie viel Kapital er sich pro Jahr entnehmen kann, sind wir von gewissen Annahmen ausgegangen. In seinem Szenario hat unser Kunde für sich eine Lebenserwartung von 93 Jahren festgesetzt. Bis zu diesem Zeitpunkt soll das Kapital aus dem ETF-Depot vollständig aufgebraucht sein. An dieser Stelle sei gesagt, dass der sogenannte Kapitalverzehr nicht verpflichtend ist. Vorstellbar ist auch eine geringere Entnahme des Kapitals, sodass nach dem Ableben Kapital für die Hinterbliebenen zur Verfügung steht.

Wir sind bei der Auswertung davon ausgegangen, dass ab dem 67. Lebensjahr relativ konstant, bis zum 93. Lebensjahr, einmal im Jahr Kapital entnommen wird. In der folgenden Tabelle haben wir einige Eckdaten zusammengetragen.

Wichtige Faktoren bei der Entnahme aus dem ETF-Depot im Rentenalter:

In der folgenden Grafik stellen wir unsere vereinfachte Kalkulation zur Verfügung, die als grobe Grundlage der Altersvorsorgeplanung des Kunden gedient hat.

Unsere Tabelle beginnt mit dem 29. Jahr der Entnahme, was dem 67. Lebensjahr unseres Kunden entspricht. Die Spalte "Kapital am Jahresanfang (€)" zeigt, wie sich dein Gesamtkapital im Laufe der Jahre durch die Entnahmen reduziert. Zu erkennen ist auch, dass das Kapital sich nur langsam reduziert, da unser Kunde mit dem Kapital weiterhin in Aktien-ETFs investiert bleibt.

Der Wert der „Nettoentnahme (€)“ ergibt sich aus der Differenz zwischen der Bruttoentnahme (€) und den Steuern (€). In unserem Szenario haben wir bewusst die Nettoentnahmen betrachtet, da wir auch bei der Rürup-Rente die monatliche Netto-Rente herangezogen haben. Das bietet dir eine realistische Einschätzung dessen, was unserm Kunden tatsächlich zur Verfügung steht.

Die Steuerlast bei Verkäufen von ETF-Anteilen ab dem 67. Lebensjahr ist komplexer, als man auf den ersten Blick vermuten könnte. Das liegt vor allem daran, dass das FIFO-Verfahren (First In, First Out) angewandt wird. Das FIFO-Verfahren ist eine Methode zur Berechnung von Kapitalerträgen bei der Entnahme aus einem Depot. Es besagt, dass beim Verkauf von ETF-Anteilen zuerst die ältesten, also die zuerst gekauften Anteile, veräußert werden.

Durch das FIFO-Verfahren kann der steuerpflichtige Veräußerungsgewinn unterschiedlich ausfallen, abhängig davon, wie sich der Wert der ältesten Anteile entwickelt hat. Bei langfristigen Anlagen führt das FIFO-Verfahren häufig zu höheren steuerpflichtigen Gewinnen, da die früh gekauften Anteile durch Wertsteigerungen oft eine größere Differenz zwischen Kauf- und Verkaufspreis aufweisen.

Das bedeutet, dass du bei Verkäufen von ETF-Anteilen möglicherweise höhere Steuern zahlen musst, wenn deine ältesten Anteile deutlich im Wert gestiegen sind. Um die Kalkulation so präzise wie möglich zu gestalten, ist es daher entscheidend zu wissen, zu welchen Kaufkursen du deine ETF-Anteile erworben hast, um die steuerlichen Konsequenzen deiner Entnahmen besser einschätzen zu können.

In unserem Beispiel kann sich unser Kunde durchschnittlich etwa 2.200 € Netto pro Monat, also 26.400 € pro Jahr, entnehmen.

Wichtige Faktoren bei der Entnahme aus dem ETF-Depot im Rentenalter:

7. Zusammenfassung aus Rürup-Rente und ETF-Depot

Nun haben wir uns zahlreichen Tabellen gewidmet und sind von unterschiedlichen Annahmen bzw. Szenarien ausgegangen. Wir möchten noch einmal klarstellen, dass die von uns angegebenen Werte keine Garantie auf Vollständigkeit und Richtigkeit bieten und individuellen Annahmen unterliegen.

In diesem Szenario kann sich unser Kunde zum 67. Lebensjahr eine lebenslange Nettorente von ca. 1.976,30 € aus der Rürup-Rente auszahlen lassen. Zusätzlich kann er sich aus seinem ETF-Depot etwa 2.200 € netto entnehmen.

Das ergibt zusammen eine monatliche Nettorente von rund 4.200 €.

Was auf den ersten Blick als sehr attraktiv erscheint – unser Kunde hat in der Ansparphase 1.200 € monatlich eingezahlt und erhält ca. 4.200 € als Rente heraus – sollte jedoch mit einer gesunden Skepsis betrachtet werden.

Im Folgenden werden wir zentrale Punkte herauszustellen, die in unseren Annahmen nicht berücksichtigt wurden bzw. als gegeben festgelegt wurden, jedoch längst nicht als allgemeingültig abgetan werden können. Starten wir mit der Rürup-Rente.

Rürup-Rente:

- Wir nehmen an, dass eine Wertentwicklung von 6 % pro Jahr in den ETFs fortbesteht. In der Praxis unterliegen ETFs jedoch teilweise erheblichen Schwankungen, was dazu führen kann, dass das Endkapital und somit auch die lebenslange Rente niedriger (aber auch höher) ausfallen könnten.

- Es wird angenommen, dass unser Kunde konstant über die gesamten 28 Jahre denselben Sparbeitrag leistet. In der Praxis erfordert dies ein gewisses Maß an Disziplin.

- Wir gehen davon aus, dass bis kurz vor dem Rentenbeginn mit 67 vollständig in ETFs investiert bleibt. Ein Wechsel in schwankungsärmere Anlageklassen, beispielsweise 3–5 Jahre vor Rentenbeginn, wäre in der Praxis oftmals ratsam. Dies könnte jedoch das Endkapital reduzieren, da potenzielle Kursgewinne entfallen würden.

- Die aktuell ermittelte Steuerlast könnte sich im Rentenalter erhöhen, wenn der Kunde mehr anrechenbares Einkommen erzielt. Eine höhere Steuerlast würde die lebenslange Netto-Rente reduzieren.

- In der Entnahmephase fallen weiterhin gewisse Kosten seitens der Versicherung an. Diese werden jedoch in der Regel durch die von uns nicht berücksichtigten Überschussanteile mehr als ausgeglichen.

ETF-Depot:

- Wir nehmen an, dass eine Wertentwicklung von 6 % pro Jahr in den ETFs fortbesteht. ETFs unterliegen jedoch Schwankungen, was die Höhe des Endkapitals und damit die verfügbare Auszahlung beeinflussen kann.

- Wir gehen davon aus, dass konstant angespart und die Steuererstattung aus der Rürup-Rente kontinuierlich ins ETF-Depot investiert wird – ein Szenario, das Planung und Eigeninitiative erfordert.

- In unserer Kalkulation haben wir die Besteuerung im Zuge der Vorabpauschale nicht berücksichtigt. Diese könnte das Ergebnis des ETF-Depots etwas negativ beeinflussen.

- Ein Freistellungsauftrag wurde nicht berücksichtigt – mit einem solchen hätte das Ergebnis im Zuge der Auszahlung des Depots positiver ausfallen können.

- Es wurde angenommen, dass kein ETF-Wechsel oder ein Rebalancing im ETF-Depot während der Anspar- und Entnahmephase erfolgt. Bei einem Rebalancing oder einem ETF-Wechsel würden Steuern auf Kursgewinne anfallen, was den Zinseszinseffekt teils erheblich konterkarieren könnte. Wir gehen in unserem Beispiel davon aus, dass unser Kunde über die gesamten 56 Jahre in seinen ausgewählten ETFs investiert bleibt und niemals einen Wechsel oder ein Rebalancing vornimmt. Sollte unser Kunde nach mehreren Jahren seinen ETF aus welchen Gründen auch immer wechseln wollen, ist ein Verkauf der kompletten Anteile notwendig, um einen neuen ETF zu erwerben. Die Kursgewinne werden beim Verkauf dann steuerpflichtig, wodurch teils erheblich weniger Kapital für den Neuerwerb des neuen ETFs aufgewendet werden kann.

- Steuerliche Veränderungen im Laufe der Zeit könnten das ETF-Depot beeinflussen. Eine Änderung der Besteuerung der Kursgewinne würde das Depot erheblich beeinflussen, da sich dadurch bei der Auszahlung ein ganz anderes Bild der Nettoentnahmen ergeben könnte. Wir gehen in unserem Beispiel davon aus, dass die Steuergrundlage über die kommenden Jahrzehnte konstant bleiben. Ein Blick in die Vergangenheit zeigt jedoch, dass sich die Besteuerung der Kapitalerträge teils massiv verändert hat. Zukünftige Änderungen würden das Ergebnis deutlich beeinflussen.

- Wir haben in unserer Kalkulation komplett ohne Depotgebühren sowie Kosten für Käufe oder Verkäufe der ETF-Anteile gerechnet. Auch dies ist in der Praxis nur äußerst schwer zu realisieren, da langfristig gesehen alle Depot-Banken Kosten erheben und man diesen nicht komplett „aus dem Weg gehen kann“.

Sowohl bei der Rürup-Rente als auch beim ETF-Depot haben wir zudem die Inflation außen vor gelassen. Diesen Schritt sind wir gegangen, da wir nicht noch mehr Komplexität in die Kalkulationen bringen wollten. Die Inflation könnte in einer solchen Berechnung ebenfalls berücksichtigt werden.

Vergleicht man diese Punkte, wird deutlich, dass man noch so gut planen kann – manche Faktoren bleiben unvorhersehbar. Aus diesem Grund zielen die meisten unserer Kundenanfragen darauf ab, die Altersvorsorge auf mehrere Standbeine (Rürup-Rente, ETF-Depot, private fondsgebundene Rentenversicherung) zu verteilen.

8. Wann lohnt sich die Rürup-Rente?

Anhand unseres Beispiels kannst du erkennen, dass eine Planung beim Abschluss einer Rürup-Rente von großer Bedeutung ist. Die meisten Verträge im Bereich der Rürup-Rente sind mit erheblich höheren Kosten verbunden, was einen enormen Einfluss auf das Endkapital und die damit einhergehende monatliche Rentenzahlung haben kann. Dies ist auch einer der zentralen Kritikpunkte an der Rürup-Rente. Es macht einen enormen Unterschied, ob du einen Rürup-Vertrag als Honorartarif abschließt, oder als Bruttotarif. Ausführlich sind wir darauf im Artikel „Nettopolice vs. Bruttopolice“ eingegangen.

Die erheblich geringeren Kosten einer Nettopolice sorgen dafür, dass dein Endkapital zum Ende der Vertragslaufzeit deutlich höher ist als bei einer Bruttopolice. Dadurch ist bereits ein zentraler Punkt beim Abschluss einer Rürup-Rente gesetzt, der darüber entscheidet, ob sich diese auch für dich lohnt.

Der Großteil der Angebote im Bereich der Rürup-Rentenversicherungen ist nicht zu empfehlen, da die Kosten oft zu hoch sind und die potenzielle Steuererstattung nicht rechtfertigen. Damit sich eine Rürup-Rente für dich potenziell lohnt, sollten die folgenden Punkte zutreffen:

- Tarife ohne Abschluss- und Vertriebskosten (Nettotarif/ Honorartarif)

- Hoher garantierter Rentenfaktor

- Hoher Steuersatz in der Ansparphase

- Relativ geringer Steuersatz in der Rentenphase

- Neben der Rürup Rente auch andere Vorsorgemaßnahmen (ETF-Depot etc.) nutzen

Bei den meisten Anfragen, die unsere Interessent/-innen uns aus dem gesamten Bundesgebiet stellen, sind die Vor- und Nachteile der Rürup -Rente bereits deutlich. Das liegt in der Regel an dem hohen Wissensstand unserer Anfragenden.

Eine pauschale Antwort darauf, ob eine Rürup-Rente sinnvoll ist oder nicht, ist unserer Meinung nach nicht möglich.

Es sind schlichtweg zu viele Komponenten davon abhängig, ob sich diese Form der Altersvorsorge für den Einzelnen eignet. Demnach sprechen wir immer von einer Einzelfallbetrachtung. Unser Kundenbeispiel zeigt, dass eine Rürup-Rente sinnvoll sein kann, wenn man mit einem gewissen Plan an die Kalkulation herangeht. Durch die Investition der Steuererstattung in ein ETF im Depot sichert sich unser Kunde ein gewisses Maß an Flexibilität. Dieses Vorgehen kann durchaus eine Möglichkeit darstellen, die Altersvorsorge auf mehrere Säulen aufzubauen.

An dieser Stelle möchten wir darauf hinweisen, dass das ausschließliche Investieren in eine Rürup-Rente für die Altersvorsorge unserer Meinung nach nicht sinnvoll ist. Aufgrund der recht geringen Flexibilität raten wir davon ab, „zu viel“ in die Rürup-Rente einzuzahlen und somit nur „auf ein Pferd“ zu setzen. Eine Rürup-Rente kann ein Teil deiner Altersvorsorge sein, sollte jedoch niemals dein einziges Standbein darstellen.

9. Fazit

Wir hoffen, dass wir dir mit unserem Kundenfall einen Blick hinter unsere Kulissen bieten und dir ein Szenario näherbringen konnten, wie eine Mischung aus Rürup-Rente und Depot gestaltet werden kann.

Abschließend lässt sich anhand unseres Kundenbeispiels sagen, dass sich die Rürup-Rente in seinem Fall durchaus als sinnvoll erweist. Dies bestätigte er uns am Ende der Beratung mit einem interessanten Gedanken, der den Mehrwert für seine Situation verdeutlicht.

Erst durch die Sicherheit der lebenslangen Rentenauszahlung der Rürup-Rente hat unser Kunde die Möglichkeit, in seinem separaten ETF-Depot auch im Rentenalter weiterhin „voll investiert“ zu bleiben und somit weiterhin auf Aktien-ETFs zu setzen. Ohne die „Sicherheit“ der lebenslangen Rente durch die Rürup-Rente würde er sein Depot sehr viel defensiver und somit potenziell weniger ertragreich aufstellen.

Hier zeigt sich, dass eine Mischung aus beiden Welten eine wertvolle Lösung in der Altersvorsorgeplanung sein kann.

Wenn dir unsere Vorgehensweise und Transparenz zusagen, dann melde dich gerne über unser Kontaktformular oder über info@gn-finanzpartner.de bei uns. In einem kostenfreien Erstgespräch gehen wir gerne auf deine Fragen, Ziele und Wünsche ein und stellen dir zudem unsere Dienstleistung und die damit einhergehenden Kosten vor.

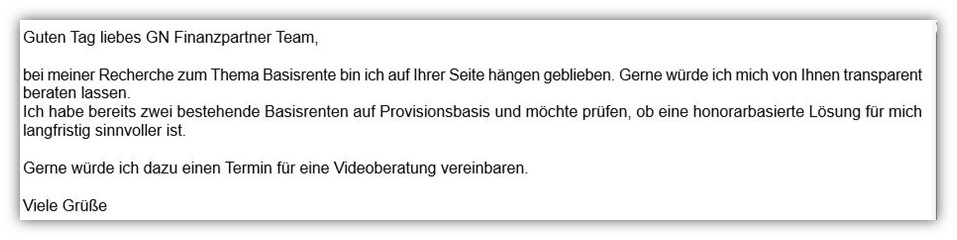

Im Folgenden zwei Beispiele, wie uns Anfragen erreichen:

.png)